для печати

О краудфандинге в недвижимости рассказывает Ольга Богданова, MBA, специалист по инвестициям в недвижимость, региональный менеджер компании Privanet Capital Markets Oy.

Объем инвестиций в недвижимость Финляндии растет с 2011 года. В 2017-м зарегистрирован максимальный показатель (10,2 млрд евро). При этом основная доля сделок – портфельные инвестиции.

Рост спроса на жилье в столичном регионе и развивающихся городах приводит к повышению числа сделок на рынке жилой рентной недвижимости. С 2016 года увеличиваются и темпы строительства, что вызвано как ростом экономики Финляндии в целом, так и процессом урбанизации.

Согласно последним директивам ЕС, банки выдают не более 60-70% от общей суммы финансирования. Это привело к созданию рынка альтернативных финансов, который заполнил образовавшуюся нишу.

Сейчас данный рынок уже хорошо развит: он поддерживается законами, подлежит регулированию и контролю минфина, действует по лицензиям, аналогичным банковским.

Для мелкого инвестора ранее таких возможностей не существовало, технологии и законы стали позволять это только сейчас.

Объем инвестиционных сделок в Финляндии

Краудфандинг – новое направление в инвестировании, которое получило крайне противоречивые оценки, от энтузиазма до скептицизма. Это связано прежде всего с тем фактом, что само понятие размытое.

Изначально краудфандинг использовался для сбора пожертвований. Затем эволюционировал в инструмент для поиска средств на создание и развитие новых продуктов, финансирование стартапов. Краудфандинг недвижимости – последняя стадия этой эволюции. Эту модель начали использовать профессиональные инвестиционные компании в качестве удобного инструмента для управления инвестициями частных клиентов.

В Финляндии краудфандинг получил поддержку правительства, потому что страна ориентирована на развитие частного предпринимательства на всех уровнях, от школ и университетов до правительственных организаций. В 2016 году был принят закон о краудфандинге, который, с одной стороны, законодательно разрешил краудфандинг, а с другой, упростил деятельность краудфандинговых платформ и защитил инвесторов. Краудфандинг недвижимости появился с ратификацией данного закона.

Рост спроса на жилую недвижимость спровоцировал массовое строительство; с другой стороны, ограничения в отношении выдаваемых банками кредитов вызывают потребность в дополнительном финансировании и открывают возможности для частных инвесторов.

Сейчас в Финляндии действует несколько таких специализированных платформ (Realinvest, Groundfunding, ICON, Varaus). Наиболее успешными, как и в Германии и Франции (где краудфандинг недвижимости появился на несколько лет раньше), являются площадки, которые были созданы на основе консалтинговых или инвестиционных компаний, обладающих базой клиентов, а самое главное, экспертизой.

Как работает краудфандинг? Строительные компании нуждаются в капитале для финансирования проектов в начале строительства (банки предоставляют 50-60% от нужной суммы на более поздних сроках). Девелоперские проекты проходят отбор и оценку и размещаются на специализированной платформе, где почти все процессы организованы через интернет. Краудфандинг позволяет небольшим инвесторам зарабатывать на проектах недвижимости, которые ранее были доступны крупным игрокам.

Объем рынка краудфандинговых сделок в 2013-2017 годах, млн евро

Источник: Bogdanova O. (2018), Real estate crowdfunding in Finland: the drivers of campaign success and the industry development

Ранее для частных инвесторов были доступны взаимные фонды (ПИФы), трасты по недвижимости, покупка ценных бумаг компаний по недвижимости и непосредственно покупка объекта с целью сдачи в аренду.

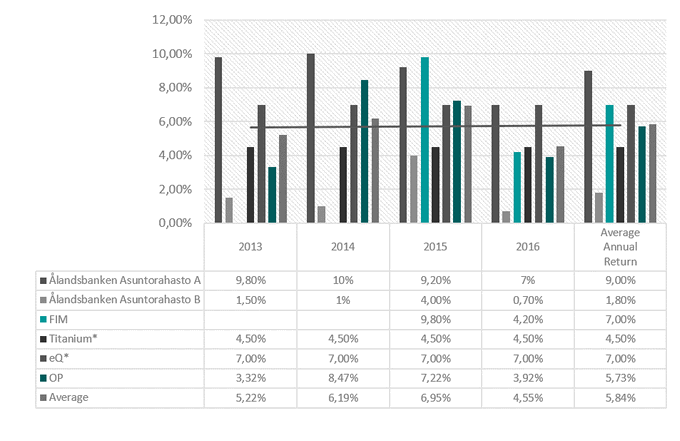

Взаимные фонды, как правило, созданы банками и предполагает долгосрочное размещение средств от 20 тыс. евро. Стоимость входа-выхода составляет 1-3% от суммы инвестирования. Кроме того, управляющая компания начисляет 1-2% от суммы в качестве вознаграждения и еще 20% при превышении нормы доходности. В среднем доходность таких фондов составляет 5-7% годовых и основывается на поступлениях от аренды жилья, повышенных за счет финансового рычага.

Историческая доходность фондов

Источник: Bogdanova O. (2018), Real estate crowdfunding in Finland: the drivers of campaign success and the industry development

Трасты по недвижимости (REITs) в Финляндии явление редкое (существует единственный траст), отчасти потому, что является братом-близнецом взаимных фондов. Основные отличия – это юридические аспекты формы собственности и регламент перечисления 90% прибыли в качестве дивидендов, а также обязательство первичного размещения на фондовой бирже в течение указанного периода. Доходность, инвестиционная стратегия и комиссии примерно совпадают с взаимными фондами.

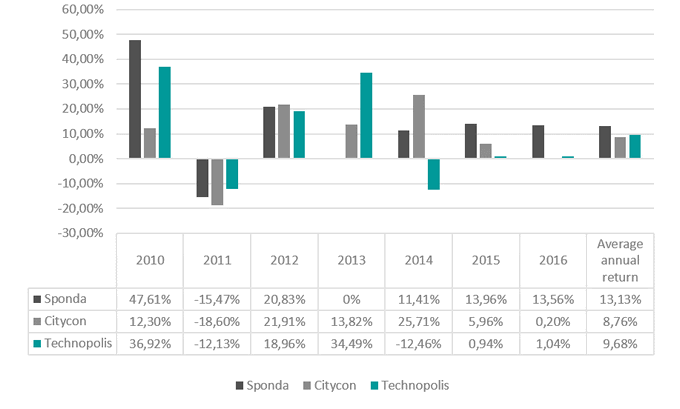

Покупка ценных бумаг компаний по недвижимости предполагает два варианта: рискованный (покупки акций) и низкорисковый (покупка облигаций компаний по недвижимости, занимающихся девелопментом и управлением коммерческими объектами). По облигациям доход обычно не превышает 4% годовых. Акции компаний котируются на бирже и имеют высокую волатильность (включая случаи отрицательной доходности -20%), в среднем в долгосрочной перспективе доходность составляет 10-13% годовых, включая дивиденды и изменения в стоимости акций.

Историческая доходность акций компаний по недвижимости

Источник: Bogdanova O. (2018), Real estate crowdfunding in Finland: the drivers of campaign success and the industry development

В краудфандинге недвижимости процесс инвестирования короткий. В течение месяца средства собираются и перечисляются заемщику, без каких-либо комиссий для инвестора. Деньги идут напрямую на реализацию строительных проектов, в основном жилищного строительства в Финляндии, на условиях краткосрочных и среднесрочных займов под 8-12% годовых. Залогом становится возводимый объект недвижимости.

Начисление процентов определяется заемщиком и прописывается в договоре займа и, как правило, производится ежемесячно либо ежеквартально. Период инвестирования по большинству проектов – около года; есть проекты сроком от 8 до 24 месяцев. Если понадобится вывести деньги досрочно, то на некоторых платформах существует вторичный рынок ценных бумаг (комиссия за переуступку третьему лицу составляет 1% от суммы инвестиций). Но такие условия есть не везде, в большинстве случаев стоит рассматривать инвестиции как среднесрочные. Если сравнивать с другими инструментами, то по ликвидности краудфандинг находится между взаимными фондами и покупкой акций.

Читайте также:

Законодательство Финляндии (Finnish Crowdfunding Act) и современные технологии позволяют инвестировать небольшие суммы в проекты, которые ранее были доступны только профессионалам. Низкий входной порог (минимальная сумма составляет 500-1500 евро) также позволяет диверсифицировать инвестиции, распределяя риски на несколько проектов.

Краудфандинговые платформы работают по лицензии от финансового регулятора Finanssivalvonta и в соответствии с законодательством.

Краудфандинг недвижимости – это не вклады (доходность по вкладам в Европе сейчас стремится к нулю), а возможность коллективно инвестировать в проекты, которые ранее были доступны только крупным профессиональным инвесторам. Безусловно, здесь есть повышенный риск, как, например, в случае с приобретением акций публичных компаний по недвижимости.

Прежде всего, различные инструменты инвестирования в недвижимость отличаются степенью вовлеченности и самостоятельности инвестора. К примеру, управляющая компания взаимного фонда сама собирает портфель, состоящий в основном из рентной жилой недвижимости, и занимается его управлением, за что и взимает комиссии с пассивного инвестора.

В случае краудфандинга инвестор самостоятельно принимает решения, в какие проекты вкладываться, и сам управляет инвестиционным портфелем. К примеру, у частного инвестора есть 20 тыс. евро. Он может всю сумму одолжить одному заемщику или распределить между несколькими компаниями. Создание портфеля позволяет диверсифицировать риски, то есть снизить средний риск при максимально высокой доходности. Отчетность по всем проектам можно отслеживать в кабинете инвестора.

Следует понимать, что инвестиции в недвижимость связаны со специфичными рисками:

Краудфандинговая площадка помогает инвестору оценить предлагаемые проекты. Прежде чем заявка на финансирование появляется на платформе, она проходит оценку (due diligence). Анализом занимается сторонняя компания по банковской методике на основе количественных и качественных факторов. Если в двух словах, то оценивается компания-заемщик (опыт, прибыль, собственный капитал и прочие финансовые показатели), залог (какой процент он покрывает) и проект (местоположение, тип недвижимости, покрытие).

Кредитный рейтинг, представленный на одной из краудфандинговых платформ, состоит из двух частей, первая из которых представляет собой сочетание деловых и качественных факторов. Во второй части учитывается залоговое обеспечение привлеченного кредита. Каждый проект получает количественную оценку в баллах от 0 до 1000.

В случае банкротства заемщика краудфандинговая платформа нанимает коллекторскую фирму для взыскания долгов. Чтобы этого не случилось, проекты с низким кредитным рейтингом изначально отсекаются, поскольку, согласно закону о краудфандинге, платформа несет ответственность, в том числе уголовную, за публикацию раундов компании с потенциалом банкротства.

Кроме того, в Финляндии действует система RS-страхования, которая позволяет защитить риски инвесторов и покупателей.

Справка: что такое RS-страхование

RS system представляет собой защиту покупателей жилья на этапе строительства от финансовых и строительных рисков девелоперской компании. Система была внедрена банками в 1970-е годы и с 1995-го введена в законодательство. Согласно системе, девелопер должен предоставить залог (страховой депозит), чтобы обеспечить завершение строительного проекта в случае финансовых затруднений и расхождений с планом. В дополнение к залогу девелоперская компания должна обеспечить следующие условия:

1) Привлекательный доход

Краудфандинг позволяет заработать 8,0-12,5% годовых на вложенный капитал. Процентная ставка формируется исходя из кредитного рейтинга: чем больше риск, тем выше доход. С компанией-заемщиком на этапе переговоров оговаривается вилка процента. Одни платформы не работают с высокорискованными проектами (оценка ниже 3* или 700 баллов), другие работают. Но в любом случае инвестор видит рейтинг проекта и может сам принять решение о целесообразности инвестиций в него.

2) Нет комиссии за управление

В отличие от фондов и управляющих компаний, краудфандинговые платформы в Финляндии не взимают оплату с частного инвестора за транзакции и управление. Они зарабатывают на комиссиях от заемщиков.

3) Возможность отслеживать ход проекта в реальном времени

В личном кабинете инвестора можно получать финансовую отчетность и мониторить ход строительства (на многих объектах установлены веб-камеры). Пока отчеты на финском языке, но в скором времени должен появиться перевод на английский. У менеджеров некоторых платформ можно получить консультацию на русском языке.

4) Не требуется значительный капитал, чтобы инвестировать

Развитие технологий позволило сделать инвестиции в строительство доступными. Минимальные суммы вкладов на краудфандинговых платформах – 500-1500 евро.

5) Диверсификация инвестиционного портфеля

Есть возможность распределить свой капитал между несколькими проектами, тем самым диверсифицировав риски. Новые проекты появляются каждые две-четыре недели.

Автор: Ольга Богданова. Иллюстрации предоставлены автором