для печати

Ни один из видов инвестиций без риска не обходится. Даже хранение наличных в банке под кроватью несёт в себе риск. И я говорю не о возможной краже или о том, что ваша собака разорвёт деньги во время игры.

Для корректной оценки надо понять концепцию риска и его виды, которые влияют на результат нашей инвестиционной деятельности. Некоторые из них очевидны, другие едва различимы, но тем не менее важны.

Во время первой беседы при обсуждении инвестиционных проектов я всегда слышу от клиентов вопрос «Какой доход я могу получить?». Но почти никто не интересуется: «Сколько я могу потерять при неблагоприятном развитии событий?» Хотя, на мой взгляд, второй вопрос более важен.

При нерадивом управлении рисками ваш инвестиционный портфель может значительно сократиться по сравнению с началом операции. Вам придётся заработать потерянную сумму, чтобы вернуться на старт. А при неграмотном управлении прибылью можете упустить максимально возможный доход, но, по крайней мере, ваша позиция останется практически прежней.

В бизнесе как науке финансовый риск определяется так:

Риск = вероятность случая × издержки данного случая

Эта формула указывает нам на то, сколько денег мы можем потерять, если дела пойдут не по плану. На первый взгляд это кажется простым. Но правильно вычисленная вероятность определённого отрицательного случая – необходимая задача. И она требует не только сложных математических уравнений, но и здравого смысла, хорошего понимания данного бизнеса, знания рынка и огромного опыта в анализах риска.

Рыночный, или «ценовой», риск – основной фактор, который следует учитывать при инвестировании в активы с колебаниями цен и доходов.

Этот вид риска легко понять на примере таких финансовых инструментов, как корпоративные акции. Котировки акций (= цена) и выплаты дивидендов (= доход) меняются с течением времени в зависимости от общей экономической ситуации и индивидуальных результатов деятельности корпорации.

Сектор недвижимости тоже подвержен рыночному риску. Но здесь его сложнее прогнозировать правильно, так как, в отличие от фондовой биржи, не существует расчета официальных цен на недвижимость и арендных ставок.

Распространённая ошибка частных инвесторов – ожидать, что цены на недвижимость будут только расти. И что так будет всегда.

Пожалуйста, вспомните падение цен дубайского рынка в 2007-2008 годах, кипрский кризис 2013-го и, конечно, коллапс рынка жилья США в 2008 году, который вызвал огромный финансовый кризис 2008-2009-го.

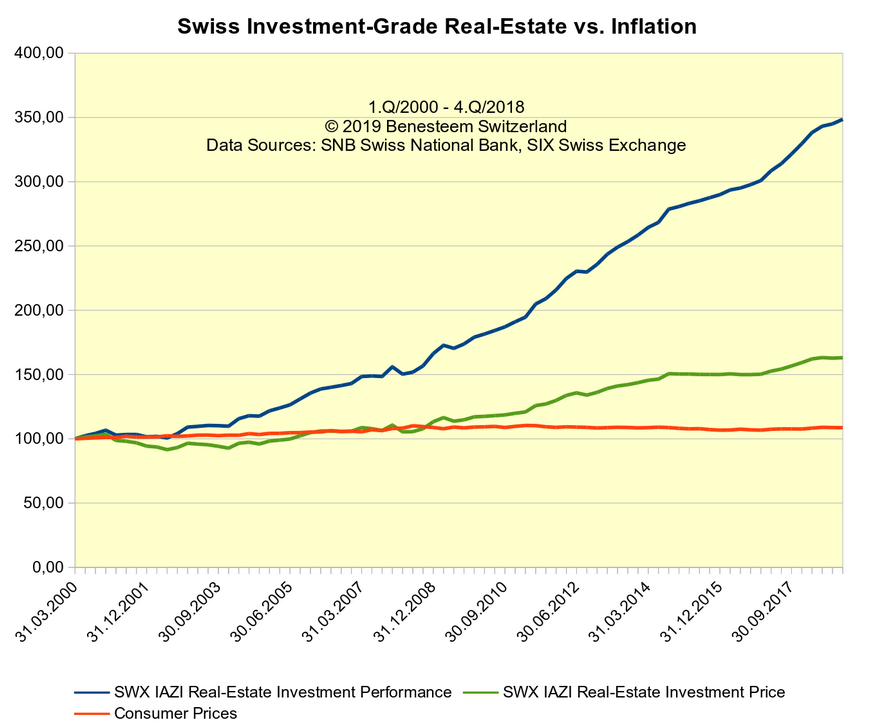

К счастью, в Швейцарии есть проверенный инструмент для мониторинга рынка недвижимости. Это так называемый индекс SWX IAZI Real-Estate Investment, который ежеквартально публикует SIX, официальная швейцарская фондовая биржа.

Индекс основан на стоимости фактических сделок с недвижимостью инвестиционного класса в Швейцарии. И оценивает, во-первых, цены объектов («цена»), во-вторых, цены плюс накопленный чистый денежный поток, то есть доход от аренды за вычетом эксплуатационных расходов («производительность»).

Инвестору надо обращать внимание на индекс производительности, потому что он отображает общий успех ваших инвестиций, как это было бы при индексе Total-Return («полный возврат») для акций фондового рынка.

Мы в Benesteem уже долгое время полагаемся на этот индекс при выборе решений для клиентов, и у нас есть база данных, охватывающая швейцарский рынок недвижимости в деталях за последние 40 лет.

Чтобы оценить текущий рыночный риск в Швейцарии, взглянем на график, который показывает развитие сектора за период от начала 2000-го до конца 2018 года.

Как мы видим, индекс производительности SWX IAZI (голубая линия) показывает постоянный и продолжительный рост с 2000 года. Устойчивое развитие на протяжении двух декад!

Отсутствуют значительные взлёты и падения – небольшие уклоны и подъёмы абсолютно нормальны для колебаний рынка. Более того, темпы роста постоянны, значительных ускорений или замедлений (а это сигналы перегрева) нет.

Перед нами стабильный и зрелый рынок с непрерывным ростом, десятилетний восходящий тренд. Отсутствуют индикаторы каких-либо сюрпризов в будущем – ни чрезвычайной прибыли, ни внезапных потерь.

Кто-то может сказать: это скучный рынок. Но как раз такими должны быть низкорисковые инвестиции. И, пожалуйста, активы в недвижимости с 2000 года выросли до 3,5 раза! Для надёжных инвестиций, измеряющихся в швейцарском франке – самой сильной валюте мира, выглядит не так плохо.

Теперь давайте посмотрим, что произошло со швейцарской недвижимостью в период финансового кризиса 2008-2009 годов. Для этого обратим внимание на индекс цен (зелёная линия).

Во время кризиса индекс недвижимости США Case-Shiller Composite-20 потерял более 35% от пикового значения. В Швейцарии всё с точностью наоборот. Начиная с третьего квартала 2008-го, как раз когда обанкротился Lehman Brothers, цены на недвижимость инвестиционного класса начали беспрерывный рост. Этот тренд сохраняется до сих пор.

Причины фундаментальны. Только 40% швейцарской территории является пахотной землей или подходит для возведения жилья. Всё остальное – Альпы и озёра. Таким образом, количество земли под строительство ограничено природой. К тому же Швейцария – одна из самых богатых стран мира, а значит, здесь силён внутренний спрос. Прибавьте к этому приток иностранного капитала, и вы получите идеальную смесь для долгосрочной непрерывной тенденции к повышению цен на недвижимость.

График также ясно иллюстрирует важность дохода с аренды для общей прибыли от инвестиций в недвижимость. В то время как средняя цена инвестиционного объекта в Швейцарии выросла «только» на 60%, долгосрочный доход с аренды принёс 250% общей прибыли.

Для профессиональных инвесторов ожидаемый рентный доход – основной фактор при принятии решения. Конечно, надо адекватно оценить стоимость недвижимости, но ни один настоящий профессионал не купит объект просто в надежде позже продать его по более высокой цене.

Если сравнить рыночный риск недвижимости с такими финансовыми инструментами, как акции, мы заметим фундаментальную разницу. Стоимость ценных бумаг может запросто упасть практически до нуля, если возникнут экономические проблемы. Это также относится и к бывшим blue-chip-компаниям (голубые фишки), таким как General Motors, Deutsche Telekom или Royal Bank of Scotland.

Цены на инвестиционно качественную недвижимость также могут колебаться, но никогда не упадут до нуля, особенно на стабильном рынке, каким является Швейцария. Для хорошо управляемых вложений в недвижимость основной рыночный риск заключается в том, что годовой доход с аренды может уменьшиться во время экономических спадов. Хотя это может временно снизить вашу прибыль и общую эффективность проекта, инвестиционный капитал всё равно останется в безопасности.

Риск в том, что уровень инфляции может превысить норму прибыли инвестиций. Инфляционный риск также является главной опасностью для вашего состояния, если вы просто решили оставить деньги под кроватью, как я в шутку отметил в начале статьи.

Почему важно рассматривать риск инфляции для недвижимости? Разве недвижимость не должна защищать от неё? Да, но имейте в виду, что цены на недвижимость и прибыль от неё измеряются в валюте той страны, где находится объект. И если уровень инфляции выше, чем эффективность инвестиций, вы можете получить номинальную прибыль, но в реальном денежном выражении это будет убыток.

Для примера давайте ещё раз взглянем на индекс недвижимости Швейцарии.

.png)

Красная линия показывает индекс потребительских цен, рассчитанный по уровню инфляции, за период с 2000 по 2018 год. На протяжении этих 18 лет потребительские цены в Швейцарии выросли более чем на 8,7%. А значит, средний долгосрочный уровень инфляции – 0,46% за год!

Швейцария имеет давнюю репутацию финансово стабильной страны. Единственный пример в истории, когда здесь была значительная инфляция (12-16%), – период 1940-1942 годов. Тогда Швейцария была изолирована от всего мира из-за Второй мировой войны.

Судя по этим цифрам, мы можем чётко сказать, что инфляционным риском в Швейцарии в обозримом будущем можно пренебречь.

Эмиссионный, или кредитный, риск первичен для всех типов финансовых инструментов денежного рынка. Например, облигаций, казначейских векселей – словом, всех типов инструментов с фиксированным сроком или требующих депозитов в банке.

Почему мы должны иметь в виду этот риск при планировании вложений в недвижимость Швейцарии? Потому что покупка собственности здесь требует больши́х денег, гораздо бо́льших, чем в преимущественной части других стран, и эти деньги должны лежать на протяжении короткого или длительного времени в швейцарском банке.

Все сделки с недвижимостью по закону должны обслуживаться государственным нотариусом, который действует в качестве доверенного лица для обеих сторон и гарантирует правильную обработку транзакции. Со дня, когда покупатель перечисляет деньги на счёт нотариуса, до даты поступления средств продавцу может запросто пройти три-четыре месяца, особенно если покупатель нерезидент и ему требуется специальное разрешение на покупку недвижимости в Швейцарии.

Кредитный риск даже более важен, если ваш инвестиционный проект включает капитальный ремонт или строительство с нуля. В этом случае депозит в несколько миллионов франков может пролежать от одного до двух лет.

Швейцарская банковская система считается одной из самых стабильных в мире. За последние 100 лет только дважды местные банки становились банкротами. В 1991 году из-за плохого управления закрылся небольшой региональный сберегательный банк Spar- und Leihkasse Thun (SLT). И недавно, в октябре 2015-го, принудительно закрыли Bank Hottinger в Цюрихе, очень маленький частный банк, банкротство которого было заказано швейцарской FINMA из-за нерешённых юридических проблем с налоговыми органами США. Тем не менее в этом случае деньги клиентов не были потеряны.

В крайне редком случае банковского дефолта Швейцарский фонд страхования вкладов (Esisuisse) гарантирует каждому клиенту возврат суммы в 100 тыс. швейцарских франков. Впрочем, когда дело доходит до сделок с недвижимостью, эта сумма ничтожно мала.

К счастью, существует доказанная и надёжная мера для оценки кредитного риска конкретной страны, банка или корпорации, которая с начала ХХ века используется специалистами по инвестициям во всём мире. Это система рейтингов (ratings) – оценок, которые присваиваются каждому банку или корпорации, чтобы описать кредитоспособность в простом для понимания буквенно-цифровом коде.

Рейтинги рассчитываются аналитиками международных рейтинговых агентств; самые важные из них Fitch, Moody's и Standard & Poors.

В соответствии с этой системой оценки от верхней планки в AAA (ничтожно низкий риск) до самой нижней D (эмитент уже обанкротился) предоставляются соответствующим банкам. Эти рейтинги регулярно обновляются, открыто публикуются и могут быть проверены всеми.

Все основные банки Швейцарии и соседнего Лихтенштейна, который находится в валютном и таможенном союзе со Швейцарией, демонстрируют отличные кредитные рейтинги, даже лучше, чем у большинства промышленно развитых стран мира.

| Bank | Rating Moody's | Rating Standard & Poor's |

|---|---|---|

| LGT Bank AG | Aa2 | A+ |

| Liechtensteinische Landesbank AG * | Aa2 | not rated |

| Liechtenstein (Souvereign Rating) | Aaa | AAA |

| UBS AG | Aa2 | A+ |

| Credit Suisse AG | A1 | A |

| Zuercher Kantonalbank * | Aaa | AAA |

| Graubuendner Kantonalbank * | not rated | AA |

| Switzerland (Souvereign Rating) | Aaa | AAA |

| Russian Federation (Souvereign Rating, for comparison only) | Ba1 | BBB- |

| * = Банк имеет формальную государственную гарантию | ||

Если вы хотите получить неограниченную защиту любой суммы, советую рассматривать в качестве банковского партнёра один из крупнейших швейцарских кантональных банков, например, Zürcher Kantonalbank, St. Galler Kantonalbank, Graubündner Kantonalbank или Liechtensteinische Landesbank в Лихтенштейне. Все они находятся под неограниченной защитой государства по любому обязательству банка, что делает их наиболее защищёнными финансовыми институтами мира.

Это подтверждается тремя максимально возможными кредитными рейтингами (от AAA до Aa2), которые присуждаются агентствами Moody's и Standard & Poors. Для сравнения крупнейший российский банк – Сбербанк – имеет международный кредитный рейтинг Ba1, который на восемь уровней ниже.

Включает все виды политически мотивированных действий и событий, которые могли бы так или иначе негативно воздействовать на инвестирование или на результаты бизнес-операций. После рыночного риска это самый важный аспект, с которым может столкнуться инвестор в недвижимость.

Квартиру, виллу или коммерческий объект нельзя перенести в другое место или мгновенно продать в случае неприятностей. Вы долгие годы будете связаны с местом, где находится собственность, и ваша прибыль станет облагаться налогом в соответствии с налоговыми правилами этой страны.

Печально известные исторические примеры геополитического риска ХХ столетия – русская революция и период Третьего Рейха в нацистской Германии. Они уничтожили не только частные капиталы и средства, вложенные в недвижимость, но и в большинстве случаев также судьбы тех, кому принадлежали эти активы.

Экспроприация коммерческих инвестиций может случиться и в настоящее время даже в ранее дружественных юрисдикциях. Национализация нефтедобывающей промышленности в Венесуэле, произошедшая несколько лет назад, – пример из современной действительности.

Но даже менее радикальные меры, чем конфискация, могут иметь негативное влияние на финансовые вложения. Местная коррупция, чрезмерное налогообложение, бюрократия, изъяны в инфраструктуре и ненадежность правовой системы могут привести к снижению прибыли или даже существенным потерям.

Геополитический риск существует не только на развивающихся рынках, в офшорных юрисдикциях и так называемых странах третьего мира. Даже в наиболее развитых государствах постоянно изменяющееся налоговое законодательство и неустойчивая государственная политика могут препятствовать планированию надёжных долгосрочных инвестиций. Нынешняя политика Германии в отношении владения недвижимостью и нелегальной иммиграции или британский Брексит (выход из Европейского Союза) – самые яркие примеры.

Ещё один важный фактор геополитического риска – возможность введения ограничений на перевод валюты, то есть запрет на репатриацию капитала из офшорных юрисдикций обратно в холдинговую структуру. Такие ограничения уже вводились в прошлом («азиатский кризис», 1997-98 годы, Кипр, 2013 год) то одними, то другими офшорными властями в период финансовых проблем.

Геополитический риск не может быть застрахован посредством финансовых инструментов. Его надо избегать с самого начала, выбирая для стратегических инвестиций только те страны и юрисдикции, у которых есть длительный послужной список социально-экономической стабильности. В противном случае советую рассматривать только короткие или среднесрочные вложения, и вероятная прибыль должна возмещать дополнительный риск.

По всем оценкам, Швейцария считается одной из самых демократичных и стабильных юрисдикций в мире. Кантональная автономия, сильная прямая демократия и принцип коллегиальности в федеральном правительстве с давних времен обеспечивают свободный от напряжения политический климат в Швейцарии. Это единственная важная страна в мире, которая, соблюдая строгий нейтралитет, не участвовала ни в каких военных действиях или боевых миссиях более 200 лет.

Ещё один важный аспект этого риска – налоговый. Прибыль с вашей инвестиционной недвижимости будет облагаться налогом согласно швейцарскому законодательству. Как мы объясняли ранее, в Швейцарии существует значительная разница между 26 кантонами по объёму налоговой нагрузки. Также не забывайте: если сумма инвестиций достаточно большая, эффективную ставку можно снизить за счёт использования умных холдинговых структур в Лихтенштейне или в кантонах с низкими налогами.

Итак, геополитический риск в Швейцарии ничтожно низок, история за последние 200 лет доказывает это. Налоговые аспекты, тем не менее, сложнее, чем кажутся на первый взгляд, и требуют экспертной поддержки из Швейцарии.

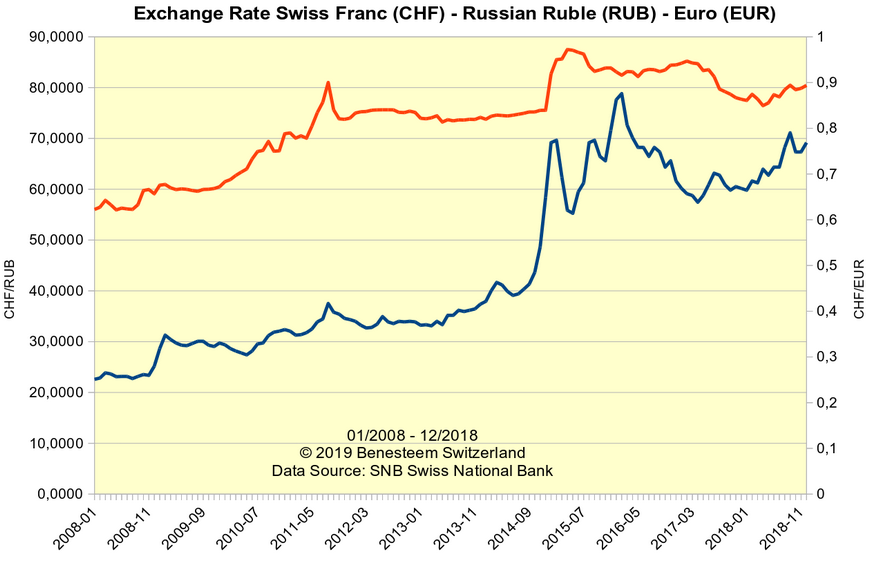

Возникает из-за обменного курса между двумя валютами различных государств (или экономических блоков, таких как зоны евро и валютный союз Швейцария – Лихтенштейн), которые корректируются друг против друга. Причины этих колебаний могут заключаться в разнице торгового баланса, различиях в ставках рефинансирования, политической стабильности или экономической продуктивности стран.

Пока валюта, в которую мы вкладываем капитал и которой измеряем наши инвестиционные результаты, одна и та же, валютный риск незначителен. Но если, например, ваша прибыль вычисляется в швейцарских франках, а расходы на жизнь основаны на русских рублях или евро, этот риск становится важным.

В недвижимости может возникнуть критическая ситуация, когда вы финансируете часть проекта при помощи ипотеки в швейцарском франке и чистый доход с аренды недостаточен для погашения кредита. В этом случае вы должны предоставить дополнительные средства в иностранной валюте, и, если обменный курс пойдёт против вас, вы можете понести значительные убытки.

Давайте посмотрим на примеры.

На протяжении последних десяти лет швейцарский франк вырос против российского рубля с 21,9 рубля за франк в начале 2008-го до 69,2 рубля в конце 2018 года (голубая линия). Более чем в три раза!

Если вы рассчитываете ваши расходы в российских рублях и необходимые средства для выплат по ипотеке зарабатываете на аренде в Швейцарии (как это должно быть при хорошо спланированных инвестициях с положительным денежным потоком), то можете быть счастливы. Вы не только получите выгоду от успешных инвестиций в недвижимость (вспомните график 1), но и получите дополнительную прибыль в российских рублях от повышения курса швейцарского франка.

Приведём пример в цифрах. Если вы инвестировали 10 млн руб. в швейцарскую недвижимость инвестиционного класса в 2008 году, накопленная стоимость ваших первоначальных инвестиций составит примерно 110 млн руб. в конце 2018-го. Неплохо для безопасной инвестиционной схемы.

Но! Если вы решили финансировать проект ипотекой, а рентного дохода с вашей собственности будет не хватать для выплат по кредиту, вам придётся поставлять недостающие средства в российских рублях. И если ваши ипотечные платежи, измеряемые в рублях, утроятся, весь инвестпроект может очень быстро прогореть.

Разумные инвестиции в недвижимость (я имею в виду покупку для получения прибыли, а не просто для личного досуга) должны обеспечивать непрерывный положительный денежный поток. Денег должно поступать больше, чем вытекать, включая налоги и возможные выплаты по ипотеке.

В долгосрочном периоде швейцарский франк высоко ценится по отношению ко всем основным валютам мира. За последнюю декаду франк вырос к евро примерно в полтора раза (красная линия). Против британского фунта (GBP) швейцарская валюта поднялась на 77%, против доллара США (USD) – на 14%.

Итак, история показывает, что швейцарский франк находится в постоянном восходящем движении по сравнению почти со всеми другими валютами.

Если ваши инвестиции в недвижимость хорошо продуманы и полностью финансированы внутри швейцарской валюты, эта тенденция будет для вас позитивной и повысит общую эффективность капитала. Однако если вам постоянно приходится предоставлять иностранные средства для своих инвестиций, просто чтобы погасить закладную, валютный риск для вас очень высок, и мы знаем многочисленные примеры, когда такие проекты заканчивались экономической катастрофой.

Услышав о возможных рисках, некоторые могут даже побояться делать те или иные вложения. Но только понимая суть риска, можно смело действовать. И существование риска не означает, что всё плохое действительно произойдёт. Риск – не синоним потери, итогом бывает и награда. Валютный риск может работать в нашу пользу, есть даже специализированные инвестиционные инструменты, извлекающие прибыль именно из этих рисков.

Это похоже на альпинизм в горах Швейцарии. Если вы знаете, какие препятствия лежат на вашем пути, вы можете подготовиться и повысить шансы на успех.

В профессиональном управлении рисками вы должны полагаться на проверенные официальные данные и неопровержимые факты, а не на личные чувства или мнение кого-то, кто может следовать собственным интересам. Если человек говорит вам, что эта инвестиция в недвижимость станет шансом вашей жизни, дважды спросите, на каких фактах, на каких цифрах, на какой математической статистике основано это мнение.

Все сведения, приведённые в этой статье, доказывают: вложения в швейцарскую недвижимость инвестиционного класса, если они хорошо спланированы и профинансированы, представляют собой не только инвестиции с низким уровнем риска, но и дают вам реальную возможность существенно увеличить состояние в долгосрочной перспективе.

Конечно, это немного скучно, не будет больших скачков цен, никакой рекламы в СМИ, никаких фотографий в Instagram. Но, в конечном счёте, скучно богатеть – тоже приятно!

Автор: Ульрих Кнаппе

Графики: предоставлены автором